中国消费者报报道(记者聂国春)“3岁男宝趸缴10万元,7岁时红利利益超保费,24岁时红利利益翻2倍。”这是一位保险代理人在微信朋友圈推销时晒出的分红险演示收益。 分红险是保险公司将其实际经营成果优于定价假设的盈余,按照一定比例向保单持有人进行分配的人寿保险,其分红利率此前分为低、中、高3档。分红险的卖点之一,就是可分配红利的多少。销售人员在推销分红险时,往往以较高的演示利率来吸引消费者。 分红险的演示收益真的能实现吗?近期,多家人身险公司公布了旗下分红险产品2023年度分红实现率。部分产品最终的实际收益,与当初给消费者演示的收益相差甚远。

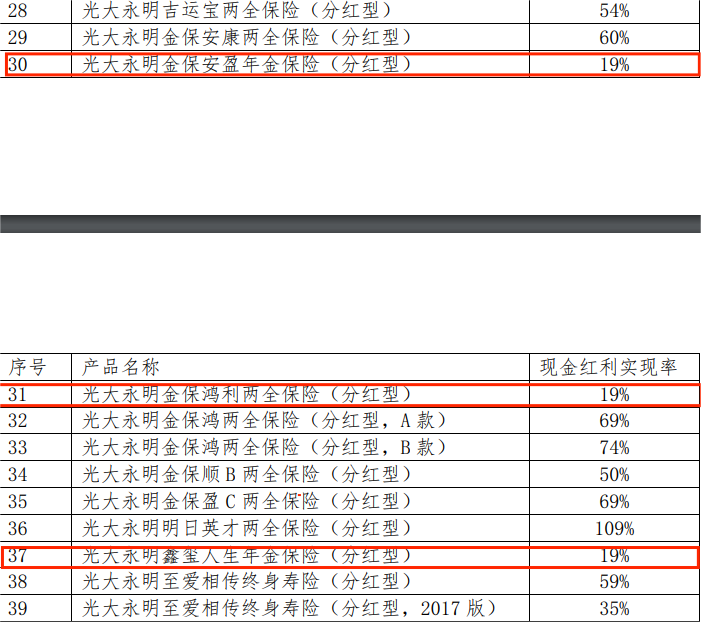

保险销售人员展示的分红险收益演示。资料图片 光大永明分红陡降 4月18日,光大永明人寿保险有限公司在其官网公布了旗下分红保险产品的2023年度红利实现率,结果让人大跌眼镜。 根据信息披露公告,光大永明2023年旗下39款分红险产品平均红利实现率只有64%,达成红利目标的仅有6款产品,最高红利实现率为115%。33款未实现红利目标的产品中,半数产品的红利实现率在50%以下,有3款产品甚至低至19%。 记者对比发现,2022年,光大永明仅有丰盛百年养老年金保险(分红型)一款产品红利实现率低于100%,为92%。2023年红利实现率最低的3款产品——金保安盈年金保险、金保鸿利两全保险和鑫玺人生年金保险,在2022年的红利实现率分别为161%、137%和100%。

光大永明人寿披露的部分产品红利实现率。资料图片 短短一年时间,分红实现率为何会相差十几倍?北美精算师、精算视觉主理人Alex分析认为,分红险的红利实现率一般和公司的投资收益、分红险的实际盈利状况有关。从投资收益来看,光大永明人寿近3年来的平均综合投资收益率为5.89%,在行业中处于中上游水平。不过,该公司近几年的盈利状况表现不佳,2022年亏损约13.57亿元,2023年亏损约6.48亿元,2024年一季度继续亏损6.24亿元。 在业内人士看来,光大永明目前公布的分红产品都是现金分红,但各个产品的投资回报可能不太理想,花得多、赚得少,大概率只能减少分红比例,这或许是红利实现率暴跌的原因。 红利实现率普遍下滑 为了解决演示利率虚高的问题,提高市场透明度,2022年11月17日,原银保监会发布《人身保险产品信息披露管理办法》,首次要求披露保险产品的费率表和一年期以上的人身保险产品现金价值全表,并扩大应被披露产品说明书的产品范围。2023年6月30日起,监管部门要求保险公司的产品演示利率只公布保证利率和中档演示利率两档,分红比例不低于70%,并披露红利实现率指标。 据精算视觉统计,保险公司披露的2022年红利实现率整体表现都不错,47家寿险公司公布的1938条分红信息中有702条是100%达成、620条是超100%达成,达标占比为68.2%,红利实现率的平均值为106%。 不过,2023年的红利实现率则不尽如人意。据《中国消费者报》记者不完全统计,目前已有27家人身险公司公布了近800款分红型保险产品的2023年红利实现率。在投资端承压、行业“增收不增利”现象凸显的当下,多家人身险公司的红利实现率表现不佳,其中有近半产品的红利实现率低于100%。其中,光大永明人寿、招商局仁和人寿2家公司相关指标分别为63.9%、65.43%,位列行业之末,平均分红实现率不到70%。 具体产品方面,红利实现率最低的除了光大永明人寿的3款产品外,还有鼎诚人寿的“新光海航祥瑞团体年金保险(分红型)”,其红利实现率已低至0%。 选购产品要综合考量 尽管分红险红利实现率不及预期,但在低利率和资产荒的投资环境叠加保险“报行合一”规定的影响下,“保底收益+分红”的分红险仍然吸引了不少消费者。 记者了解到,当前市场上分红型保险主要包括终身寿险、年金保险和两全保险3种。根据各公司公布的产品资料,目前主流的分红险定价利率往往为 2%—2.5%,加上最低不低于70%的分红,整体分红利率处于2.8%—3.5%区间。 中信证券研报认为,以分红险为主的类固收产品将成为市场主力,有巨大的发展空间。不过,不同分红险产品的红利实现率存在较大差异,消费者该如何选择呢? “历史分红不代表未来分红,分红是不确定的。”首都经贸大学农村保险研究所副所长李文中告诉记者,红利实现率并不是参考购买分红保险产品的唯一指标,消费者在选择保险产品时还需要考虑保险费用、保险期限、保险责任等其他因素。 此外,有关专家建议,消费者在选择分红险时还应该考虑保险公司的财务稳定性,如资本充足率、偿付能力充足率等,了解保险公司的投资策略、业绩及其历史投资回报,选择与个人财务目标和风险偏好相匹配的分红险产品。 |