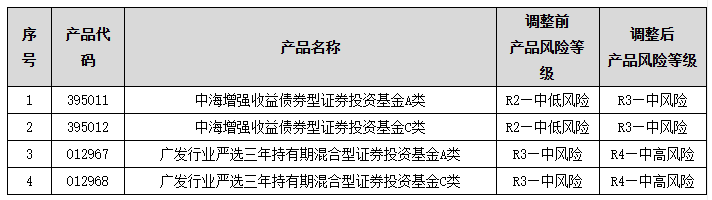

中国消费者报报道(记者聂国春)“我行遵循产品风险等级评定孰高原则,近期已调整部分代销公募基金产品风险等级。”11月1日,建设银行发布公告,上调代销的4款公募基金产品的风险等级。 记者注意到,不仅建设银行,今年以来,邮储、中信、民生、宁波银行等多家银行相继发布了调整代销公募基金风险评级的相关公告,不少产品风险等级从“中风险”调整至“中高风险”。银行代销的基金产品风险等级是如何评定的?为何银行要调整基金产品的风险等级?如果中风险的投资者,购买的产品由“中风险”上调至“中高风险”,又该如何进行操作? 银行密集上调基金风险等级 根据建行公告,此次调整的产品包括中海增强收益债券型证券投资基金A类(产品代码395011)、C类(产品代码395012)和广发行业严选三年持有期混合型证券投资基金A类(产品代码012967)、C类(产品代码012968)。其中,前两款产品从“R2—中低风险”调整至“R3—中风险”,后两款产品由“R3—中风险”调整至“R4—中高风险”。 建行对4款基金产品风险等级进行上调

这不是建行今年首次对代销公募基金产品风险等级进行调整。记者查阅发现,该行于今年6月、8月均发布过公告,累计对56只代销公募基金产品风险等级进行上调。 除了建行,民生银行和宁波银行也多次批量上调部分代销公募基金的风险等级,主要涉及中风险、中高风险的产品。广州银行此前也对旗下代销的29只公募基金产品风险等级进行上调,由“中风险”改为“中高风险”。 对于为何进行调整,建行表示,主要是根据《证券期货投资者适当性管理办法》《基金募集机构投资者适当性管理实施指引(试行)》等规定要求,为切实履行适当性义务,保护投资者权益。 除了满足监管要求,盘古智库高级研究员江瀚认为这也是适应市场的变化。“过去一年里,很多证券投资基金出现了较大的回撤,与其对应的风险评级不相符合。银行通过重新评估基金的风险等级,可以确保提供给投资者的信息更加准确和及时。”江瀚说。 记者注意到,此次调整的中海增强收益债券基金A,年内净值最大回撤超过4%。8月至10月期间又涨超6%,具有高强度波动性。 基金风险等级或不定期更新 据了解,目前基金的风险等级由低到高分为R1—R5级,即低风险、较低风险、中风险、中高风险、高风险。那么,银行是如何评定代销基金产品的风险等级呢? 某城商行财富部人士告诉《中国消费者报》记者,对于首发基金,该行主要根据基金类别确定基金的基础风险等级,再与基金管理人提供的产品风险等级比较,以孰高为最终结果。 一般来说,货币市场基金、短期理财债券基金和货币FOF归为R1类,债券基金、偏债混合基金、QDII债券基金、债券FOF和同业存单基金则归为R2。R3类包括股票基金、其他混合基金、可转债基金、QDII股票基金、QDII混合基金、黄金QDII基金、股票FOF、混合FOF、其他FOF和黄金基金等。QDII其他基金、科创板基金、双创基金、REITs和新三板基金归为R4类,商品基金(除黄金)、其他投资资产或产品设计复杂不易理解的基金产品则归为R5类。 该人士表示,基金分类充分考虑了投资方向和投资范围、投资分散情况、杠杆情况、流动性和结构复杂性等因素,首发基金风险等级划分建立在基金分类基础之上。对于进入持续营销阶段的基金产品,该行则委托具备中国基金业协会会员资格的基金评价机构提供评级服务,评级结果每季度更新。 另一家国有银行的理财经理也对记者表示,该行的基金风险等级是按基金产品的类别进行划分。如果与基金公司的产品评级不一致,则“就高不就低”。总体来说,银行会根据法律法规、监管政策、风险制度、产品表现、管理人建议等不定期调整代销公募基金产品的风险等级。 投资者应及时关注并审慎决策 从R2调整到R3,已经购买了相关基金产品的投资者是否需要赎回?对此,建行在公告中称:“调整后客户风险承受能力评估等级可能存在与产品风险等级不匹配情况,请您及时关注。”民生银行也称,公募基金产品风险评级调整后,投资者应结合自身风险承受能力,审慎做出投资决定,如对调整存在异议或风险承受能力与调整后的产品风险等级不匹配,可自主决定产品赎回。 之前买过相关产品的保守型投资还能买到上调风险等级后的基金产品吗?建行明确表示,部分投资者可能需要重新进行风险评估,直至达到与所购产品相匹配的风险等级后,方可购买相应产品。 冠苕咨询创始人周毅钦表示,《基金募集机构投资者适当性管理实施指引(试行)》明确,由于投资者风险承受能力或基金产品或者服务风险等级发生变化,导致投资者所持有基金产品或者服务不匹配的,基金募集机构要将不匹配情况告知投资者,并给出新的匹配意见。如果基金募集或销售机构没有进行告知,则违反了相关规定。 江瀚认为,提高代销产品的风险等级是为了防范风险。银行可以加大金融教育力度,引导投资者更加谨慎地选择基金产品,减少市场中的盲目投资行为,从而降低市场风险和波动性。投资者也要提高风险识别能力,理性投资。 |